12 miesięcy temu uruchomiliśmy SMOK Ventures, fundusz venture capital wczesnego etapu, który łączy polskie startupy z Doliną Krzemoœą i Azją. Chciałbym wam opowiedzieć o naszych inwestycjach, statystykach i liczbach związanych z działalnością funduszu oraz o tym, czego się nauczyłem przez ten rok działalności jako inwestor.

Autorem artykułu jest Borys Musielak.

Pierwszy rok w liczbach

- Dokonaliśmy przeglądu około 1000 startupów i zrobiliśmy 12 inwestycji, z których na razie osiem jest publicznych.

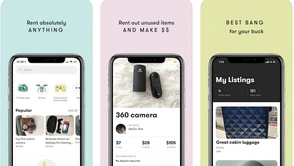

- Mieliśmy okazję zainwestować w startupy działające w wielu modelach biznesowych, od studiów tworzących gry (Exit Plan Games, Nibble Games), przez SaaS-enabled Marketplaces (HiPets, inSTREAMLY), regularne SaaSy (Smarthotel, Authologic), firmy sprzedające bezpośrednio do konsumenta (Sunroof, Gaminate). Lubimy proste modele biznesowe, a nie przepadamy za modelem b2b związanym ze sprzedażą do korporacji lub instytucji publicznych.

- Pod względem branży inwestowaliśmy w sposób agnostyczny. W naszym portfolio znalazły się startupy działające w obszarach hospitality, esportu, foodtechu, energii, usług dla zwierząt domowych, proptech, ecommerce, gier wideo, fintech i cyfrowego zdrowia.

- Średnia wielkość ticketu inwestycyjnego wyniosła dokładnie 956 tys. PLN. Najmniejsza inwestycja, którą dokonaliśmy opiewała na kwotę 200 tys. PLN, natomiast naszą największą było do tej pory wejście na 2 miliony PLN.

- 9 z dokonanych transakcji odbyło się w Polsce, pozostałe 3 w krajach nordyckich (Szwecja, Finlandia i Estonia), jednak w każdym z tych przypadków wystąpił pierwiastek polski czy to w postaci jednego z założycieli będącego Polakiem, obszaru działalności czy chęci zatrudnienia lokalnych specjalistów.

- W pierwszym roku wydaliśmy ok. 13.5 mln PLN, czyli nieco poniżej 35% całości funduszu.

W jakich założycieli inwestuje SMOK?

Zauważyliśmy, że istnieje kilka podobieństw między założycielami w naszym portfolio.

- Średni startup w naszym portfolio ma trzech współzałożycieli.

- Średni wiek naszego założyciela to 39 lat, a mediana wynosi 40 lat. To 12 lat więcej niż średni wiek startupowca w Polsce wg najnowszego raportu Startup Poland.

- Jeden na cztery z naszych startupów ma co najmniej jedną kobietę w składzie założycielskim.

- Wszystkie startupy w naszym portfolio zostały założone przez co najmniej jednego seryjnego przedsiębiorcę. Tak, wszystkie. Chociaż nie wszyscy z nich prowadzili wcześniej typowe startupy. Dwoje z naszych founderów miało wcześniejsze doświadczenie w prowadzeniu agencji biznesowej lub lifestyle’owego biznesu.

- 63% naszych przedsiębiorców założyło firmę w przeszłości, 30% z nich założylo więcej niż jedną, 11% więcej niż dwie, a 5% więcej niż trzy.

- 75% miało udane wyjścia (exity) w jednej z poprzednich firm.

To nie znaczy, że nie chcemy inwestować w założycieli bez doświadczenia czy przedsiębiorców bez udanych wyjść. Jesteśmy naprawdę blisko podpisania wstępnych warunków finansowania dwóch takich startupów.

Smoczy dealflow w 2020 roku

Jak pozyskujemy startupy?

Większość startupów kontaktuje się z nami bezpośrednio za pośrednictwem maili. Chociaż kiedyś byłem przeciwnikiem takiego sposobu kontaktu, nieznacznie zmieniłem zdanie, ponieważ aż trzy takie e-maile zaowocowały inwestycjami SMOKa. Mimo tego, większość “zimnych maili” jest słabych, bo brak w nich personalizacji i czyta się je bardziej jak spam, niż jak propozycje biznesowe. Niemniej jednak dobrze napisany, spersonalizowany e-mail może być lepszy niż nieudane przedstawienie przez osobę, której nie znam lub której nie ufam.

Żródła startupów. SMOK Ventures @ 2020

Jeśli chodzi o wprowadzenia, społeczność okazała się naszym największym atutem. Ponad połowa wszystkich wprowadzeń pochodziła z naszej sieci założycieli, którą zbudowaliśmy w ciągu ostatniej dekady. Drugim największym źródłem wprowadzeń były inne fundusze VC, które chciały z nami współfinansować, albo dla których startup był ciekawy, ale zbyt młody. Partnerzy z ograniczoną odpowiedzialnością i założyciele portfolio przyczynili się do około 10% wprowadzeń, do których nasze własne wydarzenia nie miały znaczenia z oczywistych powodów - zorganizowaliśmy tylko jedno lub dwa przed początkiem pandemii.

Źródła poleceń. SMOK Ventures @ 2020

Gry, fintech i zdrowie wśród najpopularniejszych branż

Jako że jesteśmy funduszem inwestującym w software, niezależnie od branży, widzieliśmy transakcje z bardzo różnych branż. Niektóre z wiodących branż to gry i esport (14%), fintech (10%), zdrowie (9%), styl życia i rozrywka (9%), żywność, mobilność i logistyka (9%), czy e-commerce i martech (8%).

Najpopularniejsze branże. SMOK Ventures @ 2020

58% transakcji wynikło z bezpośredniej komunikacji z założycielami

7 z 12 transakcji, które dotychczas dokonaliśmy, wynikły z bezpośredniej komunikacji pomiędzy parterem SMOKa, a założycielem startupu. Albo jeden z partnerów skontaktował się bezpośrednio z założycielem startupu albo to założyciel skontaktował się bezpośrednio z partnerem. “Ganienie” za najlepszymi founderami i bycie na bieżąco z tym co się dzieje w różnych branżach to jest to, co definiuje SMOKa. Naszym długoterminowym celem jest to, żeby wiedzą powszechną było to, że SMOK powinien być pierwszym punktem kontaktu dla seryjnych przedsiębiorców pracujących nad nowymi projektami. Wygląda na to, że ten komunikat się działa.

3 transakcje wynikły z “zimnych” emaili, mianowicie HiPets, inSTREAMLY i Nibble Games. Chociaż warto wspomnieć, że we wszystkich tych przypadkach otrzymaliśmy szereg pozytywnych poleceń od naszej sieci założycieli przed finalną decyzją.

Intra doprowadziły dotychczas, co zaskakujące, tylko do dwóch bezpośrednich inwestycji: Smart Hotel (dzięki Bartek Pucek!) i Gaminate (brawa dla Michała Kulki).

Nieprzekonujący zespół to najczęstszy powód odrzucenia

Niestety, jesteśmy w biznesie gdzie często mówimy „nie". Zrobiliśmy to w 98.5% przypadków. Zdecydowaliśmy się śledzić najczęstsze powody odmowy inwestycji.

Inwestujemy 200k-4M PLN w startupy związane z oprogramowaniem lub grami obecnymi w Polsce. Co ciekawe, 50% startupów, które aplikują o inwestycje są automatycznie odrzucane albo z powodu braku relacji z Polską, albo dlatego, że działają w branżach, w które zwykle nie inwestujemy (jak sprzęt czy biotech), lub z powodu bycia na złym etapie rozwoju (zwykle zbyt późnym).

Z drugiej połowy, najczęstszym powodem braku zaangażowania z naszej strony był nieprzekonujący zespół lub produkt (28% wszystkich przypadków) i brak walidacji ze strony rynku zwanej trakcją (14% przypadków). Inne przyczyny dotyczyły zbyt dużego zaangażowania udziałowego poprzednich inwestorów (problemy z cap table), COVID, konfliktu interesów z firmą portfelową lub po prostu braku odpowiedzi po stronie założycieli.

Powody odrzucenia startupów. SMOK Ventures @ 2020

Startupy wspierane przez SMOK z łatwością pozyskują kolejne rundy finansowania

Jednym z kluczowych wskaźników sukcesu startupów na wczesnym etapie rozwoju jest szybkość z jaką pozyskują one kolejne rundy finansowania oraz zwiększanie ich wyceny.

Spośród pierwszych siedmiu firm, które wsparliśmy na początku tego roku, cztery zebrały już kolejne rundy. Firma inSTREAMLY właśnie pozyskała rundę na 2M PLN od londyńskiego inwestora Supernode Global, po wprowadzeniu od naszej partnerki Diany, co pokazuje, że damskie sieci VC działają. HiPets, Exit Plan Games i Sunroof również pozyskały dodatkowe fundusze zaledwie kilka miesięcy po tym, jak sami włożyliśmy własne pieniądze w te inwestycje. Wkrótce możecie się spodziewać więcej wiadomości o pozostałej części naszego portfolio.

Drużyna Marzeń Exit Plan Games

Najważniejsze informacje ze spółek portfelowych

- Sunroof dokonał już pierwszego zakupu. Lech Kaniuk z ekipą przejął szwedzką firmę sprzętowo-programistyczną Redlogger, aby przyspieszyć ekspansję na rynku energii. Wystartował też niemiecki oddział Sunroof z byłym dyrektorem Tesli jako country menedżerem.

- inSTREAMLY nie tylko najszybciej pozyskał kolejną rundę, ale także czterokrotnie zwiększył swoje przychody i wygrał dwa ważne konkursy startupów: Pirate Summit i Pitch To London (poprzednimi zwycięzcami byli tam Packhelp i Symmetrical).

- Gaminate, suplement diety dla graczy, osiągnął więcej przychodów w pierwszych czterech miesiącach działalności na polskim rynku niż zainwestowaliśmy w spółkę w kwietniu. Niedawno weszli też na rynek niemiecki i jeśli pokażą tam podobne wzrosty, będą mieli szansę stać się czołową europejską marką dla graczy.

- Firma Exit Plan Games była w stanie zbudować wymarzony zespół z byłych leadów potentatów polskiego rynku gier jak CI Games, CD Projekt RED i Techland. Nie mogę się doczekać, aby zagrać w ich pierwszą grę, której wydanie planowane jest w przyszłym roku!

- Smarthotel jest teraz dostępny w ponad 100 hotelach i ponad 1000 apartamentach w Europie i Afryce. Już ponad 20 tysięcy gości skorzystało ze Smarthotelu do zdalnego zameldowania i bezpiecznej, bezdotykowej komunikacji z gospodarzami i recepcją hotelu. Jestem niesaowicie dumny z Maćka Prostaka i jego zespołu. Biorąc pod uwagę okoliczności i wpływ COVID na branżę hotelarską, postęp Smarthotelu zapiera dech w piersiach. Nie mogę sobie nawet wyobrazić, co będą w stanie osiągnąć, gdy koronawirus wreszcie się skończy!

- Authologic, czyli nasza najnowsza inwestycja, mimo że wystartowała tylko trzy miesiące temu, zdobyła już dwóch korporacyjnych klientów, którzy korzystają produkcyjnie z usługi weryfikacji tożsamości, a sześciu kolejnych podpisało umowy i niebawem wdrożą rozwiązanie firmy w swoich serwisach.

Współinwestowanie z najlepszymi aniołami i funduszami na świecie

Lubimy być pierwszym instytucjonalnym inwestorem w startupach, więc zazwyczaj w początkowych rundach nie mamy wiele miejsca dla innych funduszy. Zawsze jednak znajdziemy miejsce dla aniołów dodających wartość lub specjalistycznych funduszy branżowych, które szanujemy.

Do tej pory zainwestowaliśmy już z jednym z największych wczesno-etapowych funduszy z Finlandii, Singapuru i Japonii. Wspólnie inwestowaliśmy również z czołowymi światowymi aniołami, w tym z założycielami lub wczesnymi pracownikami firm takich jak Supercell, Rovio, Pipedrive i Mint.

Anty-Portfolio SMOKa

Czasami jesteśmy bardzo blisko porozumienia, ale ostatecznie decydujemy się nie zainwestować, ponieważ zauważamy coś, co nas niepokoi. Jest to zwykle coś związanego bardziej z rynkiem niż z zespołem startupowym. Czasami dostrzegamy też startup zbyt późno i tracimy szansę na właściwą ocenę przed sfinalizowaniem transakcji. Innymi razy zakochujemy się w zespole albo produkcie, lecz branża jest nam nieznana i decydujemy wspierać startup, ale z boku, nie inwestując. W kilku przypadkach założyciele zdecydowali się założyć siedzibę w Delaware i nie chcieli tworzyć oddziału w Polsce, co wykluczyło inwestycję po naszej stronie.

Ta lista nie jest długa i obejmuje takie firmy jak Jutro Medical, Pilot, Spacelift, nomagic, Ramp, edrone czy Stonly. Wszystkie te startupy tworzą swoiste „anty-portfolio” SMOK. Wymieniam te startupy i staram się je wspierać, mimo że nie jesteśmy udziałowcami. Uważam, że każdy z nich może stać się wielkim i odnoszącym sukcesy biznesem.

Wyciągnięte Wnioski

Kiedy zakładaliśmy fundusz najbardziej martwiło mnie to, że przegapimy ważne transakcje lub zostaniemy przelicytowani przez innych inwestorów. Jak się ma do rzeczywistości?

- Przegapienie transakcji lub przelicytowanie prawie nigdy nie miało miejsca. Analizowaliśmy ponad 90% z tych startupów, które pozyskały finansowanie w Polsce w ciągu minionego roku i tylko w dwóch lub trzech przypadkach zainwestowalibyśmy, gdybyśmy dowiedzieli się o transakcjach wcześniej. Przegapienie dobrego startupu nigdy nie jest przyjemne dla inwestora, ale rzeczywistość potoczyła się lepiej niż się spodziewałem.

- Liczy się prędkość. Prawie każda zawarta przez nas umowa była konkurencyjna, tzn. startupy miały na stole wiele ofert. Niektóre z tych transakcji udało nam się zamknąć ściśle, ponieważ byliśmy szybsi i bardziej zaangażowani niż inni.

- Warunki inwestycji mają znaczenie, ale bardziej liczy się reputacja funduszu i dopasowanie do kultury. Nigdy nie zaoferowaliśmy wyższej wyceny niż konkurenci. Jednak we wszystkich umowach oferowaliśmy czysty, dobrze zakomunikowany i łatwy do zrozumienia proces z określonymi terminami, których dotrzymywaliśmy.

- Komunikacja jest kluczowa. Założyciele startupów chcą wiedzieć, na jakim etapie procesu się znajdują i jak szybko poznają naszą decyzję. Kiedy umowa będzie już podpisana, chcą zrozumieć, jak wygląda proces między term sheetem, a przelaniem pieniędzy. 100% nieporozumień, które nas spotkały były wynikiem słabej komunikacji z naszej strony.

Czy pracujesz nad startupem interesującym dla SMOKa?

Jeśli podoba Ci się jak działamy, jak komunikujemy się ze światem i co możemy dać przedsiębiorcom, a przypadkiem wiesz o startupie, z którym powinniśmy rozmawiać, albo nawet sam(a) go prowadzisz, przeczytaj nasze FAQ dotyczące inwestycji i wyślij mi e-mail z pitch-deckiem na borys@smok.vc lub umów się ze mną bezpośrednio na 15-minutową zapoznawczą rozmowę!

--

SMOK Ventures to polsko-amerykański fundusz venture capital inwestujący od 200 tys. do 4 mln PLN w polskie startupy na wczesnym etapie rozwoju. Lubimy startupy growe i związane z oprogramowaniem, prowadzone przez seryjnych przedsiębiorców, którzy myślą o branżowej dominacji w globalnej skali.

Hej, jesteśmy na Google News - Obserwuj to, co ważne w techu